Записная книжка

Прогноз развития российской экономики

Национальный исследовательский университет Высшая школа экономики

Центр развития

Кризис: часть вторая

Текущие тенденции в мировой и российской экономике и прогноз развития российской экономики

III квартал 2011

Осень, как известно, самая неблагоприятная пора года. И все экономические кризисы, которые когда-либо затрагивали Россию в новейшей ее истории, случались именно осенью. Мы не хотим пророчить, но многим наблюдателям очевидно: кризисные явления, порождённые первой волной кризиса, во многих странах остаются нерешенными. Именно поэтому происходящее для нас – новая волна старого кризиса. В 2008–2009 гг. больного напичкали сильнодействующими лекарствами, его состояние стабилизировалось, но... существенно лучше ему не стало. Симптомы болезни очевидны – сокращение темпов роста, обострение проблем с суверенными долгами, неснижающаяся безработица, продолжающееся ухудшение на американском рынке жилья – и указывают на то, что прописанные ранее лекарства перестают действовать, а новых пока нет…

Записные книжки

Россия не является исключением. С одной стороны, посткризисные темпы роста не внушают оптимизма; зачастую они опираются на «искусство статистиков», да и стабильными их тоже нельзя назвать: во втором квартале ВВП вновь замер, в сентябре откатилась назад промышленность... С другой стороны, хотя внутренних причин для кризиса в России сегодня не видно, наша экономика вряд ли останется в стороне от второй волны глобальных потрясений. Каналы проникновения кризисных явлений хорошо известны: снижение цен на нефть и закрытие рынков внешнего финансирования (собственно говоря, в третьем квартале они уже закрылись). Впрочем, пока нам кажется, что в случае глобального кризиса российская экономика пострадает меньше, чем три года назад: согласно нашим расчетам, падение ВВП может составить около 4% в 2012 году. Это существенно меньше, чем в 2009 году, но тогда и объем запасов, накопленных в экономике был существенно выше, чем сейчас.

Однако наши главные тревоги связаны вовсе не с этим пессимистичным сценарием. В конце концов, внешние шоки были, есть и будут, и ни тандем, ни правящая партия не смогут защитить экономику от их воздействия. Основная проблема, которая всё отчетливее проявляется в наших расчётах, состоит в том, что даже при достаточно оптимистичных внешних предпосылках (стабилизация цен на нефть на текущем уровне) мы не видим источников для достойного роста российской экономики – тех самых 4 и более процентов, на которые настраивает среднесрочный прогноз Министерства экономического развития.

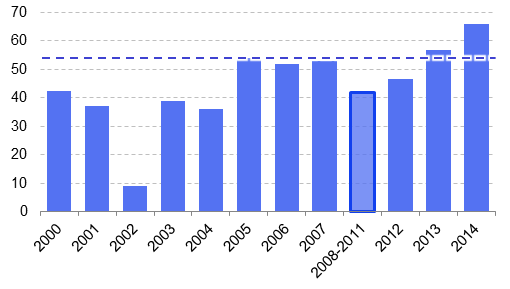

Во-первых, прогноз МЭРа предполагает увеличение доли прироста внутреннего спроса, которое будет удовлетворяться продукцией отечественного производства. Это вполне нормальный тезис. Однако предыдущие три года внутренний спрос на отечественные товары сокращался, поэтому данная предпосылка требует специальных пояснений: почему отечественные товары вдруг станут для покупателей намного предпочтительней? Тем более что в прогнозе МЭР реальный курс рубля продолжает укрепляться, что снижает ценовую конкурентоспособность обрабатывающей промышленности. Тем более что темпы роста экономики замедляются, а значит, конкуренция за место на рынке обостряется. Тем более, рыночный спрос на отечественные товары в прогнозе МЭРа относительно динамики импорта вдруг начинает расти исторически наиболее высокими темпами. Конечно, чудеса в экономике бывают (особенно, если о них докладывает Росстат), но чтобы такие? Впрочем, как всегда, эксперты МЭРа даже не рассматривают риск возможного невыполнения данной предпосылки. Как говорится: «Учение Маркса всесильно, потому что оно верно!»

Покрытие

прироста внутреннего спроса отечественными

производителями, в %

Источник: прогноз

социально-экономического развития на 2012 г.

и плановый 2013–2014

гг., расчеты Центра развития.

Во-вторых, в базовом сценарии прогноза заложен «ежегодный рост инвестиций, который ожидается на уровне 7,2–7,8%, при этом он в значительной степени связан с повышением доли инвестиций несырьевых секторов при сокращении государственных капитальных вложений». Отличный тезис! О такой ситуации только мечтать приходится, но с текущими российскими условиями он плохо сочетается.

Если из общего объема инвестиций в российской экономике выделить те, которые не являются «сырьевыми» и не зависят от бюджетных средств, то результат получается удручающий. При том что до кризиса на долю частной инициативы приходилась примерно половина прироста инвестиций, то сейчас эта инициатива полностью перешла в руки государства, на чью долю приходилось 55% прироста инвестиций в 2010 году и 44% прироста инвестиций в первом полугодии текущего года. Доля экспортных отраслей увеличилась с 18% в 2003–2007 гг. до 40% в первом полугодии 2011 г., но не потому, что экспортные сектора стали инвестировать намного больше, это частный сектор практически перестал вкладываться в развитие, снизив свое участие до 10–15%. Могут ли госкапвложения быть источником стабильного достойного роста? Конечно нет, это понимают и в МЭРе. Однако Министерство настаивает на том, что предприниматели вдруг захотят инвестировать в Россию.

В-третьих, мы сомневаемся, что существует возможность уложить инфляцию в план 4–5% при поддержании темпов роста индексации естественных монополий опережающими инфляцию темпами. Вы скажете, что темпы роста индексации тарифов естественных монополий снизили с 2012 года и будут индексировать летом по уровню ожидаемой инфляции. И будете правы, но только в отношении 2012 года, а с 2013 года размеры индексации тарифов заложены на «привычном» для россиян уровне – по крайней мере, именно так написано в прогнозе. По этой причине мы можем охарактеризовать заявленное снижение темпов индексации тарифов на услуги монополий лишь как банальную одноразовую предвыборную PR-акцию.

Мы не исключаем, что все вышеперечисленные ключевые предпосылки базового прогноза могут произойти, однако вероятность совместного их чудесного осуществления не позволяет, на наш взгляд, отнести вариант к числу базовых, скорее к числу желаемых.

В отсутствие этих желаемых предпосылок темпы роста экономики будут иметь тенденцию к замедлению до 1,5–2,0% к 2014 г. при стабильных ценах на нефть. Если же цены на нефть упадут, то упадет и российская экономика. Темпы роста инвестиций в отсутствие частной инициативы составят не более 5%, что явно недостаточно, чтобы повышать качество продукции и оказывать серьезное сопротивление импорту. Стагнация (не говоря уже о падении) нефтяных цен резко ослабит российский платежный баланс и сделает неизбежной девальвацию рубля, что ещё больше подорвёт долгосрочные темпы роста. В результате переход российской экономики на этот 2%-ный рост неизбежно будет вести к сокращению доли России в мировом ВВП и нарастающему отставанию качества жизни россиян.

Что нужно, чтобы желаемое превратить в действительное? Нужны инвестиции. И внутренние, и внешние. Можно конечно повысить налоги для финансирования госинвестиций, но учитывая эффективность последних, эта мера явно не будет идти на пользу экономике. Инвестиции в современной экономике не могут осуществляться «из-под палки», по принуждению. Капитал утекает из России не от хорошей жизни. Капитал утекает не потому, что там сейчас лучше, а потому что здесь сейчас плохо, и, возможно, будет ещё хуже.

Задачи, которые необходимо решать, чтобы сделать российскую экономику привлекательной для инвесторов и не мешать им работать, широко известны: повышение уровня конкуренции, верховенство права, борьба с коррупцией и государственным рэкетом, общая коррекция бюджетно-налоговой политики, направленной на увеличение доли эффективных и прозрачных расходов. И только тогда можно надеяться на ренессанс российской экономики, с двузначными показателями темпы прироста инвестиций, с опорой не на растущие цены на нефть, а на частную инициативу. И хотя в модельных расчётах видимый эффект от этого проявится не сразу, а минимум с годовым лагом, эмпирические исследования показывают, что эффект может случиться гораздо раньше. Инвесторы чутко реагируют на изменения – и на положительные, и на отрицательные.

Наши Цифры. Некоторые результаты прогноза

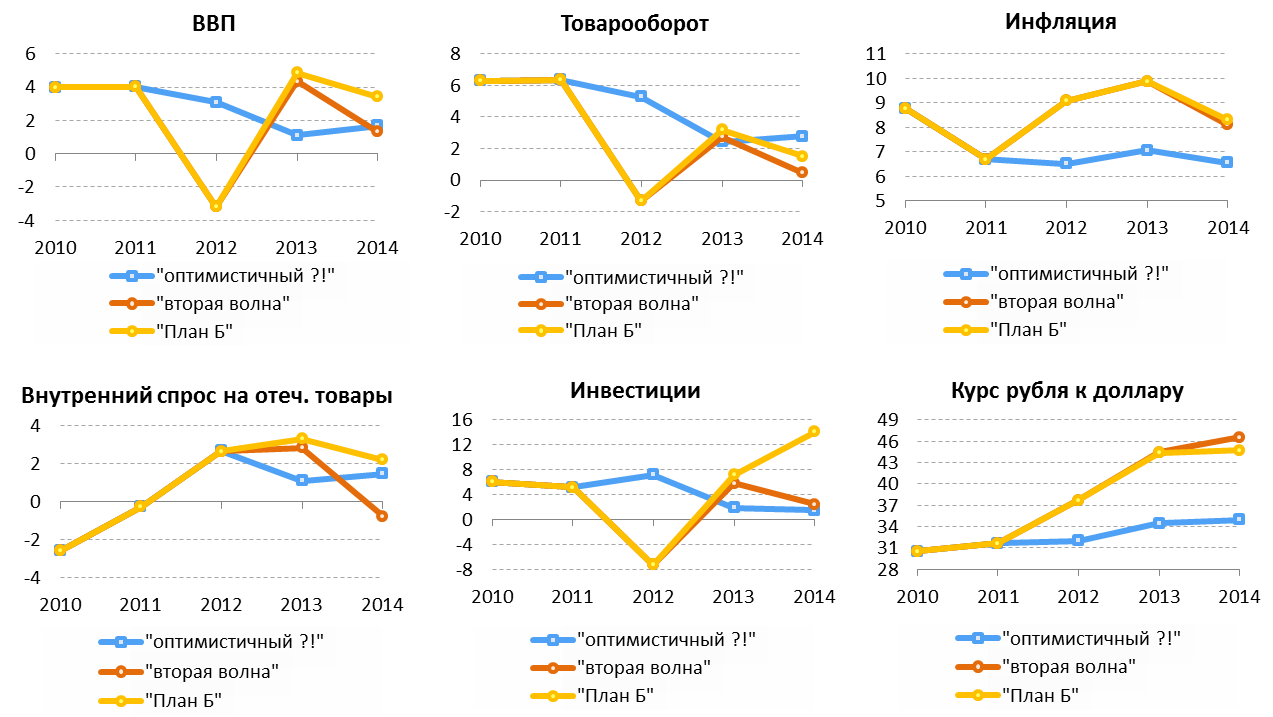

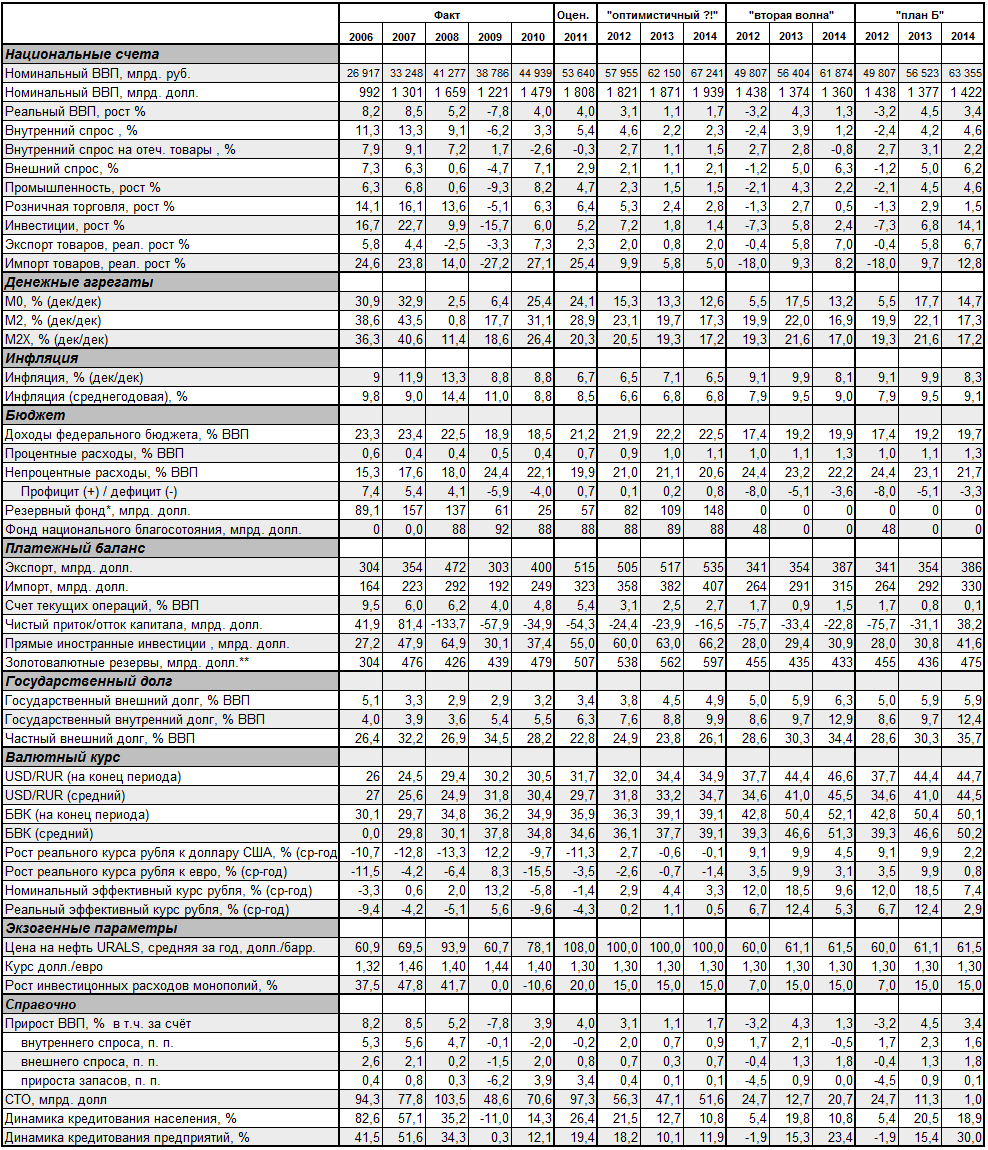

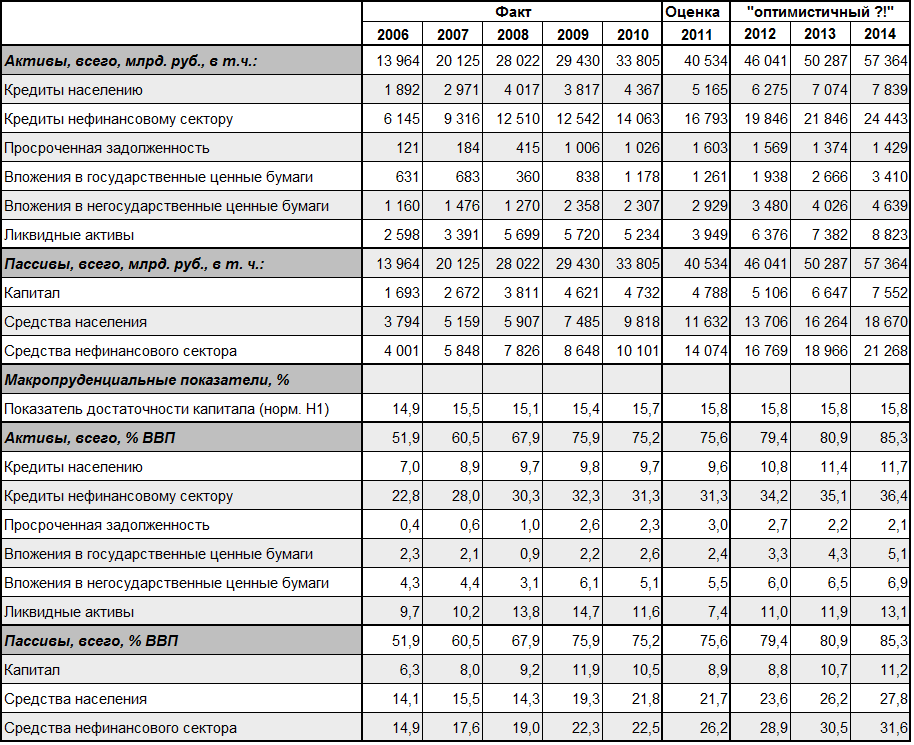

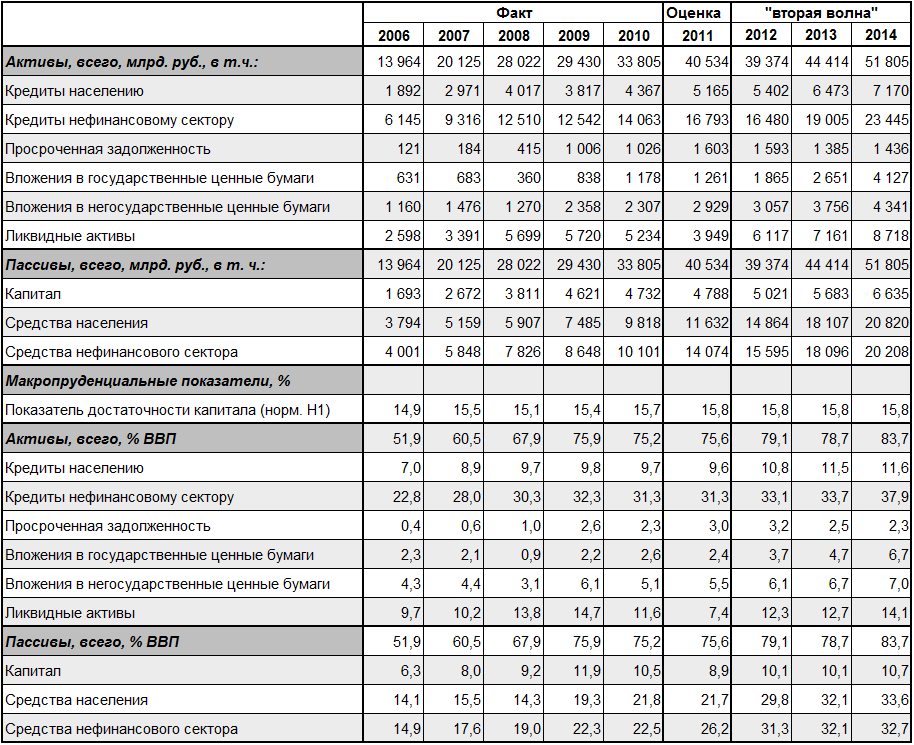

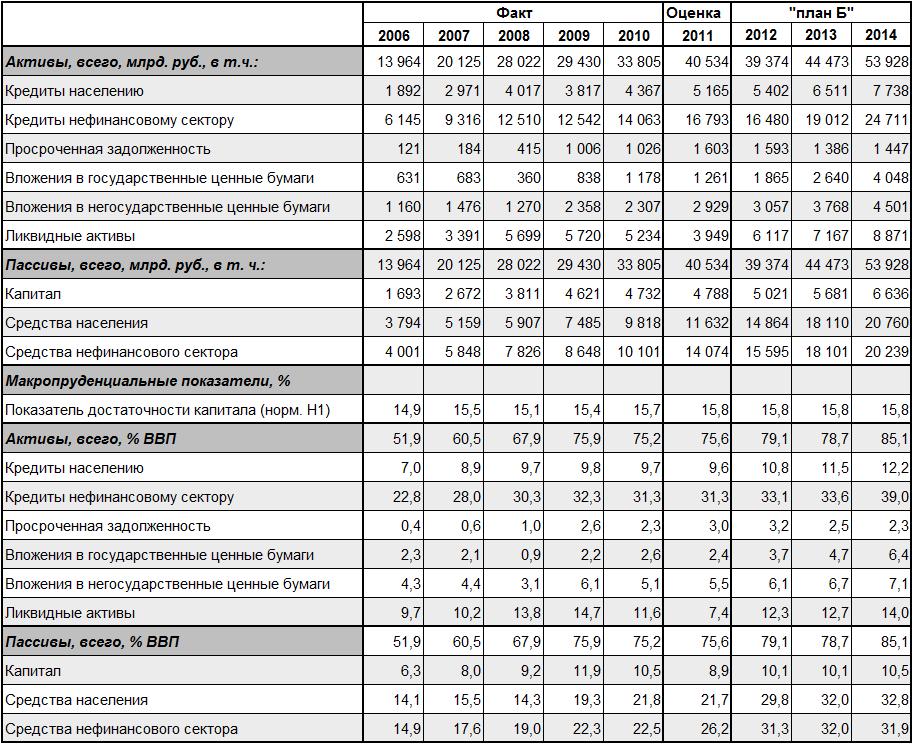

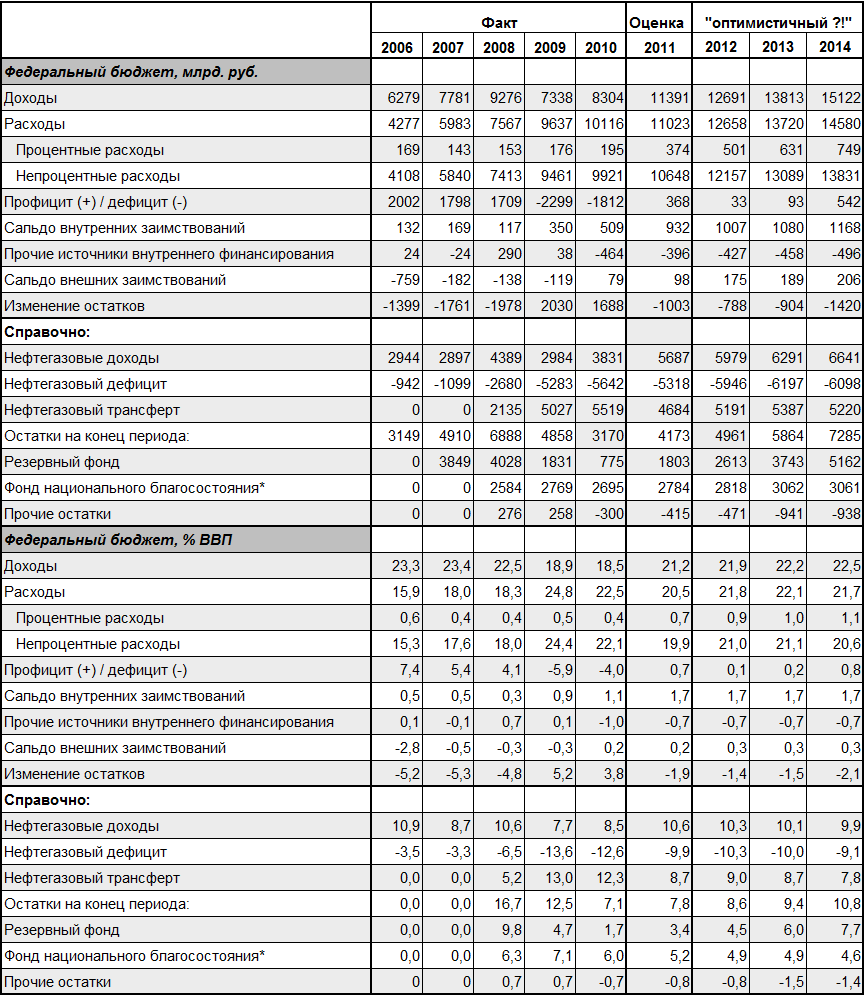

Расчетные результаты некоторых сценариев

«Оптимистичный?!»: 100 долл./барр., относительно благоприятная конъюнктура;

«Вторая волна»: затяжной кризис, 60 долл./барр., рост оттока капитала;

«План Б»: это сценарий «Вторая волна», но при том, что правительство начинает работать над улучшением инвестиционного климата.

Внешние условия

Текущие тенденции

Уже стало очевидным, что развитые страны, несмотря на стимулирующую денежно-кредитную политику центральных банков, так и не смогли встать на рельсы устойчивого роста. Так, например, американская экономика во втором квартале текущего года выросла всего на 1,3% в годовом выражении1, тогда как до последнего кризиса темпы роста составляли в среднем более 3% в год.

В то же время низкие темпы экономического роста в США пока не привели к значимому снижению спроса на топливо. Американские НПЗ в последние недели перерабатывают больше сырой нефти, чем в прошлом году, а запасы при этом остаются по-прежнему на верхней границе комфортного коридора для этого времени года (также как и запасы бензина – из-за слабого спроса на него в США).

Цены на нефть и курс евро/доллар

Источник:

Reuters, Cbonds.

В совокупности с постепенной нормализацией политической обстановки в странах Ближнего Востока и Северной Африки все эти факторы способствовали сохранению вялой понижательной тенденции на нефтяном рынке или даже стагнации. В июле-сентябре стоимость барреля российской нефти колебалась в пределах 102–118 долл. против 103—123 долл. во втором квартале (см. рисунок). По мнению министра энергетики Саудовской Аравии, мировой спрос на нефть уравновешивается поставками на сегодняшний день.

Продолжающийся долговой кризис в еврозоне ставит под вопрос единство и целостность еврозоны, что оказывает давление на европейскую экономику.

Основные риски в среднесрочной перспективе

За последние несколько месяцев значительно возросла неопределенность ближайшей перспективы мировой экономики. Долговой кризис в еврозоне серьезно пошатнул устойчивость банковских систем европейских стран. Политические разногласия в США осложняют проведение антикризисной политики. Долговые проблемы и начавшаяся бюджетная консолидация в развитых странах повышают вероятность еще большего замедления экономического роста.

В этих условиях мы ожидаем дальнейшего замедления спроса на российскую нефть в совокупности со снижением цен на топливо.

Однако в отличие от спроса на нефть, который в условиях кризиса не подвержен сильному падению, нефтяные цены могут измениться весьма значительно, в чем мы имели возможность убедиться тремя годами ранее. В зависимости от того, удастся ли развитым странам удержаться на плаву, избежав очередной рецессии, будет зависеть и траектория нефтяных цен в кратко- и среднесрочной перспективе. При благоприятном варианте развития мировой экономики мы ожидаем сохранения стагнации нефтяных цен на уровне 100 долл./барр. в 2012 году.

В случае скатывания развитых стран в очередную рецессию и «перегрева» развивающихся экономик, а также резко возросших рисков в финансовом секторе из-за долгового кризиса на периферии еврозоны, падение нефтяных цен может оказаться сопоставимым с кризисом 2008 г. Среднегодовая стоимость Urals в этом случае может составить порядка 60 долл./ барр.

Мировая экономика:

США: вероятность новой рецессии растет

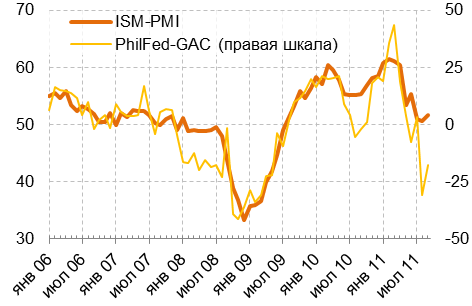

Значения большинства важных циклических индикаторов, отражающих состояние текущей или будущей экономической активности, балансируют на опасной грани. В том числе:

близок к критическому 50%-ному уровню показатель PMI американского Института менеджеров по снабжению (The Institute for Supply Management). В сентябре его значение составило 51,6%;

резко упал (до уровней, сопоставимых с осенью 2008 г.) индекс предпринимательских ожиданий, рассчитываемый Федеральным резервным банком Филадельфии;

Индекс менеджеров по продажам (PMI) и индекс предпринимательских ожиданий (GAC)

Источник:

The Institute for Supply Management; FRB of Philadelphia.

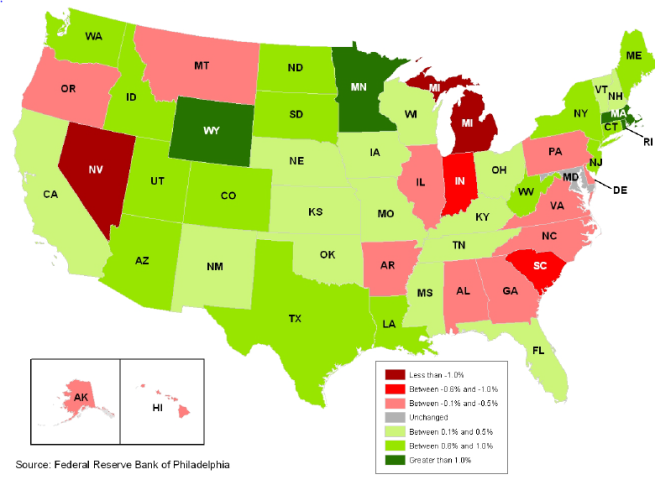

региональный диффузный индекс экономической активности, опирающийся на статистику по 50 отдельным штатам и также рассчитываемый Федеральным резервным банком Филадельфии, в августе опустился до 18 (из 50 штатов активность выросла в 26, снизилась в 17 и осталась неизменной в 7). Карта США, на которой отдельные штаты окрашиваются в оттенки зеленого цвета, если экономическая активность в них растет, и в оттенки красного, если она падает, постепенно розовеет и краснеет.

Изменение экономической активности в отдельных штатах: август 2011 г.

Примечание.

Чем ярче цвет, тем сильнее – по абсолютной величине –

меняется экономическая активность.

Источник:

FRB of Philadelphia.

Конечно, на данный момент новый спад в экономике США еще не начался. Продолжает, скажем, расти (но замедляющимся темпом) промышленное производство и занятость. Однако динамика опережающих индикаторов, в принципе, уже позволяет говорить о крайне вероятном приближении рецессии на горизонте 3–6 месяцев.

Еврозона: даже хуже, чем в США

В еврозоне ситуация еще более острая. В том числе:

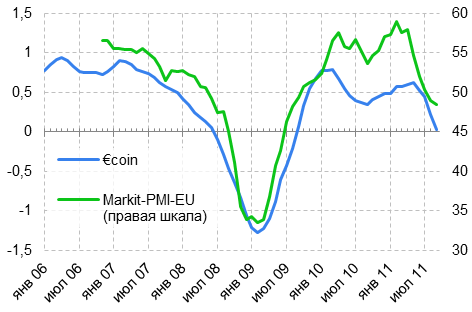

интегральный показатель экономической активности €coin, оцениваемый CEPR, в сентябре 2011 г. снизился до отметки 0,03; ниже этого уровня он последний раз падал в июле-августе 2008 г., как раз перед началом кризиса;

пятый месяц подряд снижается известный показатель PMI, рассчитываемый Markit Economics; в августе-сентябре его значение упало ниже критической отметки в 50 пунктов;

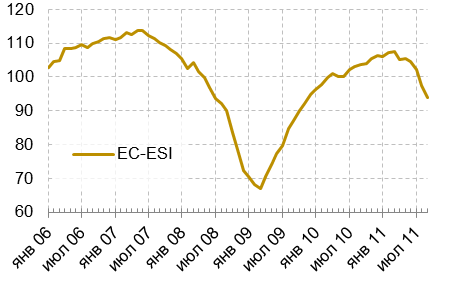

индекс экономических настроений, основанный на опросах Европейской Комиссии, падает с апреля 2011 г.; в августе он снизился до 94 пунктов.

Динамика

индекса экономической активности €-coin

и индекс менеджеров

по продажам (PMI)

Источник:

CEPR, Markit Economics.

Индекс экономических настроений (ESI)

Источник:

European Commission.

Таким образом, макроэкономическая ситуация в еврозоне явно ухудшается, и дело не только в неустойчивости финансовых рынков: опережающие индикаторы реального сектора тоже демонстрируют негативную динамику, и спад экономической активности в еврозоне выглядит еще более вероятным, чем в США.

Рецессия здесь может начаться еще до конца текущего года.

Почему трудно предсказать начало рецессии?

Специальные исследования показывают, что профессиональные прогнозисты обычно крайне неохотно признают приближение или начало рецессии.2 Причины этого, прежде всего, лежат в области психологии. Либо прогнозисты до конца надеются – на действия властей, на удачное стечение обстоятельств, на то, что как-нибудь само рассосется… Ведь эксперты – тоже люди, им тоже хочется верить в лучшее! Либо они просто не хотят быть «черными вестниками», предпочитая, чтобы их голос затерялся в хоре более оптимистичных или более циничных коллег. Именно поэтому, на наш взгляд, пока больше говорится об увеличении рисков рецессии, но не об ее неотвратимости.

Конечно, сейчас в США и в еврозоне продолжают реализовываться антикризисные меры, в том числе проводятся финансовые инъекции на многие сотни миллиардов долларов и евро. Они вполне могут отодвинуть начало рецессии на несколько месяцев или кварталов. Но имеющиеся в мировой экономике диспропорции они не устраняют, поэтому по мере исчерпания программ финансового смягчения, риски сползания мировой экономики в рецессию еще больше возрастут.

Экономика России: ВВП

Темпы роста ВВП за второй квартал существенно замедлились – до +3,4% год к году, а по отношению к предыдущему кварталу со снятой сезонностью рост оказался и вовсе ничтожным (+0,1 квартал к кварталу).

Главным источником замедления годовых темпов роста стало снижение вклада запасов, об исчерпании влияния которого мы неоднократно писали. И если в первом квартале на прирост запасов Росстат смог «списать» 5,3 п.п. прироста ВВП, то во втором – уже 2,7 п.п. Это логично со всех сторон: наши расчеты показывают, что нормализация уровня запасов в российской экономике уже состоялась, а производить на склад в условиях неопределенности спроса – себе дороже. Поэтому после ожидаемого всплеска уровня запасов в третьем квартале (по причине хорошего урожая) снижение темпов роста ВВП за счет этого фактора продолжится с четвертого квартала, т. е. незначительно затронет цифры текущего года.

Динамика ВВП и вклад в ВВП составляющих по виду спроса (прирост к соответствующему кварталу предыдущего года)

Источник:

Росстат, расчеты Центра развития.

Причина стагнации ВВП, судя по статистике производства, состоит в резком замедлении темпов роста выпуска в обрабатывающей промышленности. Если в первом квартале их прирост к аналогичному периоду предыдущего года составлял 12,9%, то во втором квартале – всего 6,9% (год к году). Столь сильный перепад объясняется во многом тем, что темпы роста добавленной стоимости сектора во втором квартале по отношению к первому составили минус 3,1% (эффект 41%-ного прироста импорта на протяжении двух кварталов!). На грани стагнации оказалась и добавленная стоимость в торговле (-0,2%) и операциях с недвижимым имуществом (-0,5%). Из минуса в плюс вышло строительство (что не может не радовать), но темпы роста (+1,3%) и размер сектора (5% ВВП) оказались явно недостаточными, чтобы повлиять на итоговый результат.

Динамика ВВП и вклад в ВВП составляющих по виду спроса (прирост к предыдущему кварталу, сезонность устранена)

Источник:

Росстат, расчеты Центра развития.

Несколько больший оптимизм продемонстрировала статистика по источникам спроса. Так, по оценке Росстата, внутренний спрос на отечественные товары по итогам квартала практически свелся в ноль и составил -0,4% год к году или +3,5% квартал к кварталу! И если рост в 3,5% объясняется приростом инвестиций в основной капитал (+10% квартал к кварталу) относительно «ямы» в первом квартале, то годовые приросты, на наш взгляд, сильно искажают реальность и будут пересмотрены. Уж больно сильно разнится оценка динамики импорта: 23,4% (год к году) в физическом выражении по Росстату против + 38% по номиналу по оценке Банка России. Не могли же средние цены на импорт вырасти на 13% в долларовом выражении! По этой причине мы думаем, что либо Росстат переоценивает сам рост ВВП, либо «макскирует» его качество: ведь произвести и продать товар экономически совсем другое, чем отправить его в запасы.

Казалось бы, участь роста ВВП в 2011 году практически предрешена хорошим урожаем и ожидаемыми щедрыми бюджетными вливаниями выборной зимой. Даже несмотря на то что индекс производства базовых отраслей, по методологии Центра развития, фиксирует в июле-августе слабый рост ВВП по отношению ко второму кварталу, эффект базы (прошлогодняя засуха) дает о себе знать: по отношению к июлю-августу прошлого года наш индекс вырос на 4,9%. Однако усугубление мирового кризиса может сильно подпортить окончание года в виде сокращения экспорта, инвестиций и запасов.

В отличие от 2011-го, 2012 год для нас пока полон пессимизма: в отсутствие мер государственной политики в среднесрочном периоде мы ожидаем замедления темпов роста экономики до 3% в год. Если же накатит вторая волна кризиса, то экономика России вполне может показать хороший «минус».

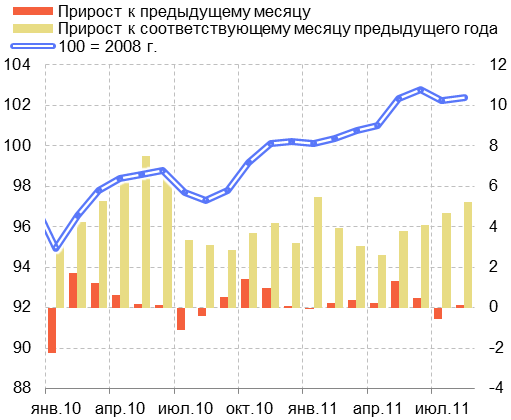

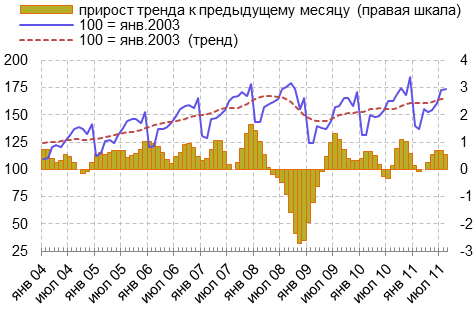

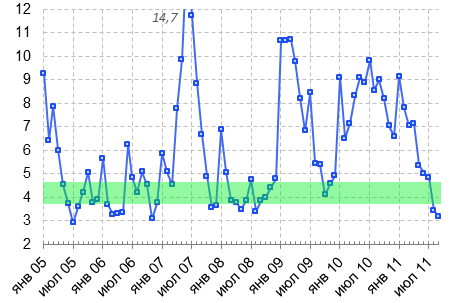

Индекса выпуска базовых отраслей по методологии Центра развития и его динамика (сезонность устранена)

Источник:

Росстат, расчеты Центра развития.

Платежный баланс

Текущие тенденции

В последние месяцы импорт демонстрирует снижение на фоне стагнации реальных доходов и девальвации рубля;

Физические объемы и стоимость экспорта постепенно снижаются на фоне ослабления внешнего спроса;

Опасения новой волны мирового кризиса способствуют выходу из наиболее рисковых активов. В сентябре чистый отток частного капитала из России оказался весьма существенным.

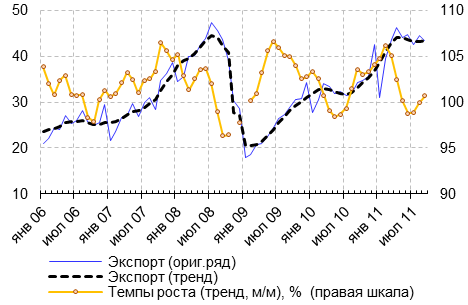

Торговое сальдо быстро сокращается

Вплотную приблизившись в апреле к предкризисному максимуму, российский экспорт стал снижаться. Его стоимость вслед за стагнацией нефтяных цен в мае-сентябре не выходила за пределы 43–45 млрд. долл. против 46 млрд. долл. в апреле текущего года (см. рисунок ниже). Лишь только высокие нефтяные цены удерживают экспорт от падения (средняя цена Urals в сентябре составила почти 113 долл./барр. против 110 и 115 долл./барр. в августе и июле соответственно).

Динамика экспорта, млрд. долл.

Источник:

Банк России, расчеты Центра развития.

На фоне пока еще высоких нефтяных цен на мировом рынке снижаются физические объемы российского экспорта. Согласно нашим расчетам, индекс физических объемов экспорта в августе сократился до 159 пунктов (1997 г. = 100) по сравнению со 167 пунктами в марте. За восемь месяцев среднее значение индекса физических объемов экспорта снизилось на 6% по сравнению с прошлым годом.

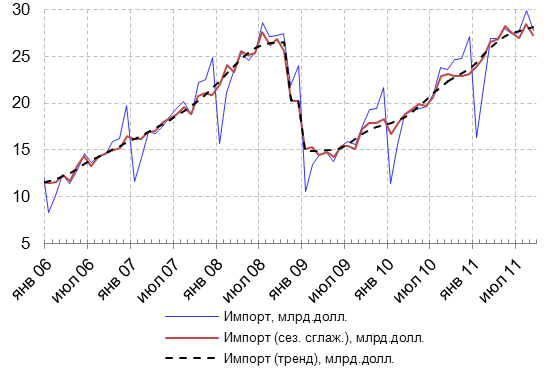

Стагнация стоимостных объемов импорта в мае-июле (на уровне 28 млрд. долл.), после небольшого всплеска в августе, продолжилась в сентябре. При этом сезонно сглаженная динамика импорта имеет устойчивую тенденцию к снижению: в июне-июле импорт снизился более чем на 4% за два месяца, а после августовского роста почти на 6% импорт вновь ушел в минус на 4% в сентябре. На сентябрьскую динамику импорта в определенной мере могла повлиять начавшаяся в августе девальвация (за два месяца бивалютная корзина подорожала на 13%).

Динамика импорта, млрд. долл.

Источник:

Банк России, расчеты Центра развития.

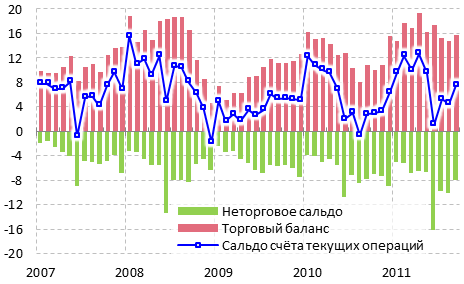

В результате торговый профицит в последние три месяца сохранялся на достаточно комфортном для денежных властей уровне 15–17 млрд. долл. в месяц, хотя и имел некоторую тенденцию к снижению.

С учетом неторговых операций (услуги, инвестиционные доходы, оплата труда и текущие трансферты), которые по нашим расчетам в июле-сентябре составили 8–10 млрд. долл. в месяц, профицит текущего счета платежного баланса поднялся до 5–8 млрд. долл. в месяц против 1 млрд. долл. в июне. В то же время это почти в два раза ниже максимального профицита в текущем году, который в апреле достиг 13 млрд. долл. (см. рисунок ниже).

Счет текущих операций, млрд. долл.

Источник:

Банк России, расчеты Центра развития.

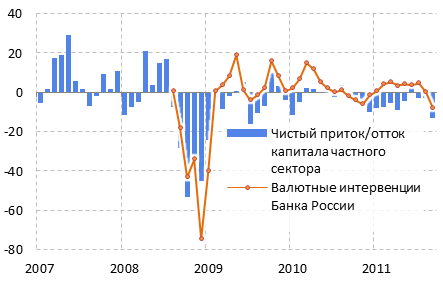

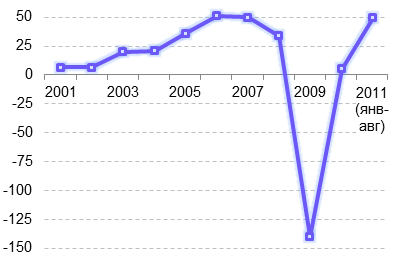

Отток капитала вновь усилился

Согласно данным Банка России, в сентябре резко ускорился чистый отток капитала, который составил 13 млрд. долл., хотя с сентября прошлого года он не превышал 10 млрд. долл. (всего за этот период из страны было выведено более 70 млрд. долл.). В сентябре на фоне опасений скатывания мировой экономики в очередную рецессию инвесторы стали активно выводить капитал с развивающихся рынков. Россия не стала исключением.

Чистый приток капитала, млрд. долл.

Источник:

Банк России.

Основной причиной чистого оттока стало прекращение внешнего финансирования. В третьем квартале российские компании и банки не смогли привлечь иностранные инвестиции. При растущем дефиците ликвидности на внутреннем рынке иностранные обязательства российских банков выросли на символические 0,4 млрд. долл. Предприятия либо не смогли привлечь должного объема внешних инвестиций, либо не захотели обременять себя дополнительными обязательствами. Последнее обычно характерно при слабом внутреннем спросе на отечественные товары. В итоге внешние долговые обязательства российских компаний сократились в минувшем квартале на 4,5 млрд. долл., получив слабое утешение в виде прямых инвестиций в размере 5 млрд. долл. (бόльшую часть которых, по нашим оценкам, составили реинвестированные доходы). Объем иностранных обязательств частного сектора вырос годом ранее на 15 млрд. долл. и на 25 млрд. долл. – во втором квартале текущего года.

В то же время частный сектор в третьем квартале не стал сильно вкладываться в зарубежные активы. По сравнению с предыдущим кварталом снизились не только прямые и портфельные (в совокупности почти в два раза, или до 11 млрд. долл.), но и прочие инвестиции, или так называемое бегство капитала (в полтора раза, или до 6,5 млрд. долл.). Похожая ситуация наблюдалась и в банковском секторе: вложения российских банков в валютные активы за отчетный период сократились более чем в полтора раза – до 5 млрд. долл.

Основные риски в среднесрочной перспективе

Снижение физических объемов экспорта и мировых цен на сырьевых рынках может привести уже в ближайшие месяцы к обнулению профицита счета текущих операций.

При отсутствии серьезных внешних шоков девальвация рубля (если Банк России не отыграет её назад) и стагнация реальных доходов населения должны несколько затормозить инерционный рост импорта. Его стоимость по итогам текущего года может увеличиться до 320–325 млрд. долл. (рост примерно на 30% к предыдущему году) и до 350–360 млрд. долл. в 2012 году (рост еще на 10%). В то же время очередная волна кризиса и падение нефтяных цен до 60 долл./барр. в 2012 г. способны сократить импорт почти на 20% (в предыдущий кризис падение импорта достигло почти 35%).

При стагнации нефтяных цен до конца года на уровне чуть выше 100 долл./барр. стоимость экспорта в 2011 г. составит около 515 млрд. долл. В этом случае среднемесячное торговое сальдо до конца года будет превышать 10 млрд. долл., и устойчивость платежного баланса будет определяться главным образом чистым оттоком капитала. 5%-ное снижение стоимостного объема российского экспорта в 2012 г. при цене нефти 100 долл./барр. позволит иметь слабо положительное сальдо счета текущих операций (1% ВВП, что необходимо для устойчивости платежного баланса) только при росте импорта не более чем на 10–15%. Однако и в этой ситуации говорить о гарантированной устойчивости платежного баланса и, следовательно, курса рубля будет преждевременно: в таком сценарии и в будущем году всё будет определяться динамикой движения капитала.

По нашему мнению, отток капитала из России сохранится до конца текущего года, главным образом из-за опасений спада мировой экономики. Мы ожидаем, что в четвертом квартале чистый отток капитала может составить 5–10 млрд. долл. и в целом за год вплотную приблизиться к 60 млрд. долл. (38 млрд. долл. в 2010 г.). В будущем году российские политические риски могут снизиться (правда, только во втором полугодии), и при сохранении текущего уровня цен на нефть можно ожидать снижения чистого оттока капитала из страны. В то же время падение нефтяных цен неизбежно приведет к еще большему оттоку капитала.

Реальный сектор экономики

Реальный сектор в ситуации марта 2008 года. Будет ли полный повтор?

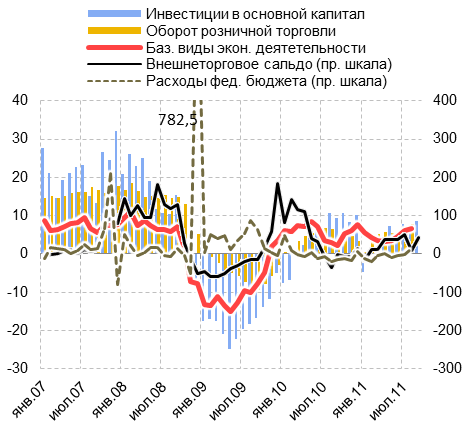

Реальный сектор российской экономики, о динамике которого можно судить по темпам роста базовых видов экономической деятельности (промышленности, сельского хозяйства, транспорта, торговли), в августе начал замедляться. Хотя по отношению к тому же периоду прошлого года рост базовых отраслей за январь-август составил 4.5%, а в августе – 6.5% (против 5.9% в июле и 4.2% в июне), прирост к предыдущему месяцу со снятой сезонностью снизился до 0.5% против 0.7% в предшествующие два месяца.

Динамика выпуска базовых видов экономической деятельности, в %

Источник:

Росстат, расчеты НИУ ВШЭ.

Замедление, казалось бы, небольшое, однако стоит вспомнить, что в 2008 г. явное замедление прироста этого показателя произошло еще в марте (примерно в том же размере), и далее происходило последовательное ухудшение ситуации вплоть до обвала в сентябре-декабре 2008 г.

Сырьевой мотор российской экономики начинает «чихать»: в августе темпы прироста внешнеторгового сальдо в реальном рублевом выражении замедлились до 9% год к году против 40% прироста в первом квартале и 50% – в июле.

На помощь экономике могли бы прийти российские потребители, о чем говорит ускорение прироста розничного товарооборота в августе и в годовом выражении (до 7.8% против примерно 5.5% в предшествующие четыре месяца), и со снятой сезонностью. В частности, поддержать рост товарооборота и спроса в экономике могут бюджетники, так как расходы федерального бюджета выросли в августе в реальном выражении до 14% (год к году) после сокращения до 10% в предшествующие несколько месяцев. Это и неудивительно – подготовка к выборам началась!

Тем не менее радоваться рано. Хотя потребители, скорее всего, продолжат «пир» на фоне угрожающей «новой чумы» мирового кризиса и валютной нестабильности, однако вряд ли это пойдет впрок российскому производителю. Импорт прирастает темпами, кратно опережающими прирост товарооборота, и не собирается отдавать рынок российским производителям.

Динамика базовых видов экономической деятельности и спроса (прирост к соответствующему месяцу предыдущего года), в %

Примечание:

дефлирование произведено индексом потребительских и оптовых цен

(50/50).

Источник:

Росстат, оценки и расчеты Центра развития.

Кроме того, в тех секторах реального сектора, где текущие темпы роста выпуска сильно зависят от оптимизма (то есть с работой на склад в ожидании ускорения роста спроса) – а к ним относится значительная часть промышленности, – продолжения «пира» в силу ухудшения ситуации в мировой экономике не будет, а скорее будет наблюдаться снижение производственной активности и подготовка к негативному развитию событий на внешних рынках.

При сохранении цены нефти Urals на уровне 100 долл./барр. темпы роста базовых отраслей экономики составят в этом году около 4.2%.

По итогам августа 2011 г. объем выпуска в реальном секторе со снятой сезонностью был все еще на 1.4% выше максимума, достигнутого в апреле 2008 г., и к концу года он может быть достигнут.

Однако уже в ближайшие три года темпы роста реального сектора даже при стабильности нефтяных цен могут замедлиться в соответствии с прогнозируемой нами замедляющейся динамикой спроса на отечественную продукцию и заполнением складов продукции.

Инвестиционная активность

Инвестиции в основной капитал – прирост недостаточный

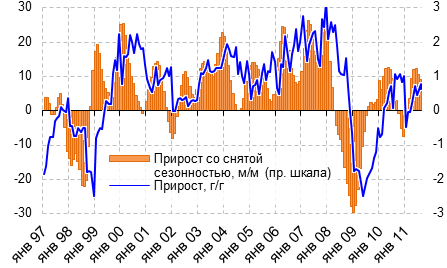

Прирост инвестиций в основной капитал в июле-августе 2011 г. (7.9% и 6.5% год к году соответственно) говорит о постепенном восстановлении уровня инвестиционной активности после провала в конце 2010 г., но до докризисных высот, когда инвестиции в основной капитал росли на 20–25% год к году (конец 2007 – начало 2008 г.), ещё очень далеко.

Динамика инвестиций в основной капитал, в %

Источник:

Росстат, НИУ ВШЭ.

Августовские темпы прироста инвестиций со снятой сезонностью составили 0.9%, что лишь немногим ниже среднемесячного прироста в апреле-июле. Несмотря на это, уровень инвестиций всего на 8% (со снятой сезонностью) отстает от докризисных максимумов начала 2008 г., и перспективы его достижения выглядят весьма туманными.

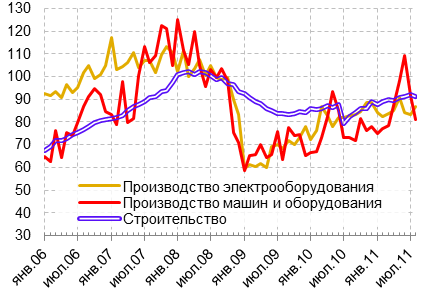

Динамика

строительства и машиностроения

(сезонность устранена, 2008

г.=100), в %

Источник:

Росстат, Центр развития.

Во-первых, в августе остановился (со снятой сезонностью) рост строительства, которое в предшествующие три месяца прирастало в среднем на 0.7% ежемесячно.

Во-вторых, ослабление рубля снизит привлекательность импорта оборудования (так как рублевые цены на него вырастут не менее чем на 10–15%), а собственная производственная база в России недостаточна. Более того, в июле-августе производство машин и оборудования сокращалось ежемесячно примерно на 8% со снятой сезонностью, а производство электрооборудования хотя и растет, но неустойчиво. Уровни выпуска этих отраслей пока очень далеки до докризисных уровней (ниже максимумов на 25–30%).

В отличие от докризисных лет, когда прирост инвестиций в среднем почти в два раза опережал прирост ВВП, прирост инвестиций в этом году (4.1% за январь-август по отношению к тому же периоду прошлого года) пока идет на уровне прироста ВВП, не дотягивая даже до 1.5-кратного опережения в прошлом году, когда инвестиции выросли на 6%.

Это плохой сигнал для экономики, говорящий о том, что политическая неопределенность и половинчатость мер по смене экономической политики негативно влияла на ожидания бизнеса. Контроль над валютным курсом рубля ослабили, но ничего значимого для улучшения инвестиционного климата и развития финансового рынка, в том числе в сегменте хеджирования валютного риска, не сделали.

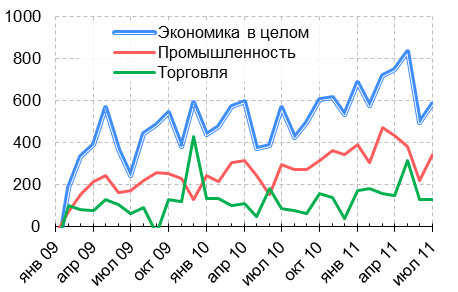

Общая оценка предпринимателями экономической ситуации по данным опросов ИСИЭЗ НИУ ВШЭ ухудшилась: доля тех, кто считает ее благоприятной, упала с 9% опрошенных в июле до 8% в августе и 6% в сентябре.

Прибыль

Прибыль экономики в августе-сентябре может существенно вырасти и в третьем квартале превзойти показатели первых двух

В январе-июле сальдированная прибыль экономики (без субъектов малого предпринимательства) составила 4,6 трлн. руб. и выросла к соответствующему периоду прошлого года на 36% в текущих ценах и на 14% в сопоставимой оценке (с поправкой на индекс цен производителей).

Основной вклад в формирование прибыли (55%) внесла промышленность. В добывающем и энергетическом секторах рост прибыли был обусловлен главным образом ценовым фактором; в обработке существенную роль играл также рост физического объема производства.

Структура сальдированного финансового результата экономики, в %

Источник:

Росстат, расчёты Центра развития.

Рентабельность промышленной продукции3 в январе-июле составила 14% и по сравнению с тем же периодом прошлого года выросла на 2,5 п.п.

Вместе с тем майское снижение мировых цен на нефть и металлические руды наряду с проведением жёсткой государственной политики по ограничению роста цен в производстве продуктов питания и нефтепродуктов (основных прибылеёмких отраслях обрабатывающего сектора) имело следствием резкое сокращение прибыли в конце второго квартала (в июне прибыль экономики снизилась на 28%, промышленности – на 45% к среднемесячному значению за январь-апрель).4

Сальдированный финансовый результат, млрд. руб.

Источник:

Росстат.

Начало третьего квартала отмечено сохранением низкого уровня прибыли экономики (на 13% ниже среднемесячного значения за первое полугодие) главным образом из-за снижения цен производителей при увеличении налоговой нагрузки в добыче нефти и падении доходов от экспорта. Вместе с тем существенно улучшилась ситуация в обрабатывающем секторе промышленности. Здесь прибыль превысила среднемесячное значение за первое полугодие на 22%, чему способствовал рост прибыли в нефтепереработке благодаря наращиванию поставок нефти на внутренний рынок при удержании низких оптовых цен на нефть, а также рост объёма выпуска и цен производителей в химии.

Значительный рост цен в нефтедобыче и нефтепереработке, зафиксированный в августе, сентябрьское повышение спроса и цен на металлы на мировом рынке будут способствовать увеличению прибыли экономики в третьем квартале, объём которой, по нашей оценке, может составить 2,1 трлн. руб.

Мы полагаем, что при сохранении до конца года достигнутого среднего уровня мировых цен на нефть Urals (105–110 долл./барр.) и снижении экспортной пошлины на нефть с 1 октября сальдированная прибыль экономики составит по итогам 2011 г. 8,3–8,5 трлн. руб. и вырастет к уровню прошлого года в текущих ценах на 35–38%. А с поправкой на индекс цен производителей, который, по нашей оценке, может составить в 2011 г. 18–21% (год к году), – на 14–16%.

Население

Выигравшие и проигравшие

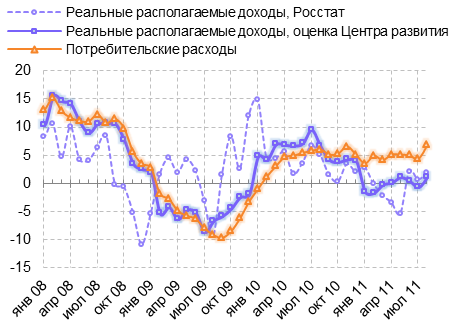

Реальные доходы населения в третьем квартале 2011 года продолжали стагнировать. Это было видно как по официальной оценке Росстата, так и по нашей оценке. Несмотря на такой общий тренд есть выигравшие и проигравшие. Лучше всего (с точки зрения населения) выглядит динамика ФОТ в реальном секторе экономики – 2–3% реального роста (год к году) по данным за июль. При этом динамика в сырьевых отраслях и в обработке практически не отличалась. В сфере небюджетных услуг ситуация похуже: рост год к году – чуть больше 1%. Что касается бюджетников – суммарный объем ФОТ в реальном выражении примерно на 2% ниже, чем в прошлом году, за счет заметного сокращения занятости в госуправлении, науке и образовании. Доходы пенсионеров застыли в реальном выражении на одном уровне, начиная с апреля. Благодаря снижению инфляции августовская индексация пенсий не состоялась.

Правительство пока предпочитает словесные интервенции раздаче денег. Ускорение роста доходов, связанное с исполнением ранее принятых обязательств, можно будет увидеть лишь в четвертом квартале. Например, это относится к повышению зарплат учителей в регионах, которые должны быть либо увеличены на 30% по отношению к первому кварталу 2011 года, либо доведены до средней по региону.

Как мы писали в предыдущем выпуске «НЭПа», последствия этих решений уже слабо повлияют на итоги года. По нашим оценкам, прирост реальных располагаемых доходов населения в текущем году не превысит 1–1,5%, а прирост средней зарплаты в реальном выражении – 3%.

В следующем году в число выигравших гарантированно попадут только «силовики», которым президент Д. Медведев и премьер В. Путин подтвердили свои обещания о повышении денежного довольствия. Относительно общей величины доходов населения выполнение этих обещаний обеспечит в 2012 году 1,5% дополнительного прироста.

Что касается остальных групп населения, их благосостояние целиком и полностью будет определяться ситуацией в экономике. В случае реализации «кризисного сценария» падение доходов населения уже не сможет быть смягчено за счет увеличения социальных расходов бюджета. В отличие от 2008–2009 гг. ресурсов для этого у государства нет.

Оценки динамики реальных располагаемых доходов населения и реальных потребительских расходов (прирост к соответствующему месяцу предыдущего года), в %

Источники: Росстат, оценки и расчеты Центра развития.

Склонность к сбережению снижается на волне курсовых колебаний

В конце лета, когда Россия ощутила «первые брызги» новой волны мирового кризиса, население откликнулось на рост нестабильности снижением склонности к сбережению. В августе прирост сбережений в рублевых депозитах упал до символических 0,4% доходов населения, а прирост депозитов в иностранной валюте полностью объяснялся переоценкой. Судя по предварительным данным, ощутимого бегства в валюту – как в наличную, так и в безналичную – до начала сентября еще не было.

Отказавшись от сбережений, население устроило небольшой «потребительский бум» (рост оборота розничной торговли в конце лета ускорился как в годовом выражении, так и со снятой сезонностью). В этом процессе населению оказали помощь банки. Месячный прирост кредитов в июле-августе достигал рекордных уровней 165–169 млрд. руб., побив предыдущий рекорд ежемесячного прироста, установленный в июле-августе 2008 г (!).

Мы полагаем, что повторения этих уровней придется ждать долго. В сентябре, судя по результатам опроса ВЦИОМ, оценки населением экономической ситуации в стране резко ухудшились. Банки столкнулись с дефицитом ликвидности. Мы ожидаем до конца года замедления темпов роста кредитования, а вместе с ним и оборота розничной торговли, поскольку в последние месяцы в условиях стагнации доходов половина прироста товарооборота обеспечивалась именно приростом кредита.

Отношение прироста кредитов к приросту товарооборота в годовом выражении, в %

Источник: Росстат, оценки и расчеты Центра развития.

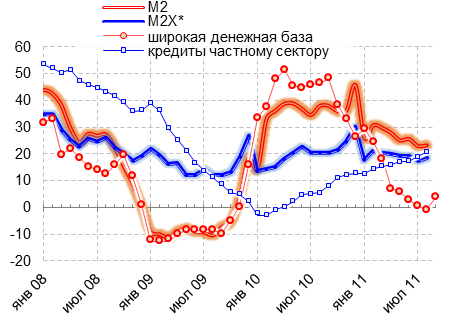

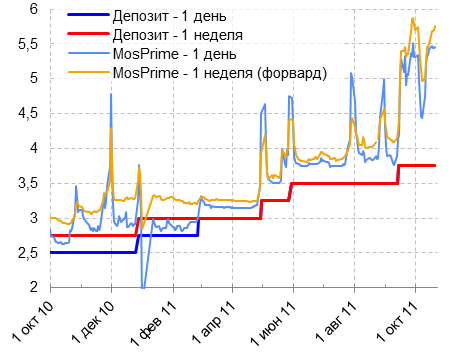

Деньги и курс

Как и в конце 2008 года, следы ожидания наступления второй фазы финансового кризиса начинают прослеживаться уже сейчас. Выливается это, прежде всего, в девальвации курса рубля, которая произошла при неизменных относительно благоприятных текущих предпосылках, то есть стабильном импорте и относительно стабильных ценах на нефть. Получается, что ускорение оттока капитала связано именно с ожиданиями второй фазы финансового кризиса и вероятного падения цен на нефть.

Однако стремительная девальвация рубля невозможна без свободных рублей, которые можно было бы предъявить к обмену на валюту. В 2008 г. ликвидность в огромном количестве (3 трлн. руб.) предоставил коммерческим банкам Банк России, и для этого была причина в виде чистой внешней задолженности банковской системы в размере 100 млрд. долл. Однако сегодня эта необходимость отсутствует – у банков положительная валютная позиция (+40 млрд. долл.), поэтому при девальвации национальной валюты они лишь выиграют.

В настоящее время роль поставщика рублей выполняет Минфин – именно по этой причине министерство входит в число монетарных властей. Только за два месяца (с середины августа по середину октября) Минфин увеличил объем депозитов коммерческим банкам на 500 млрд. руб., при этом рублевая ликвидность банковской системы, размещенная в ЦБ, лишь уменьшилась на 100 млрд. руб. Вопрос «Где деньги?» в данном случае избыточен. За август чистая открытая валютная позиция коммерческих банков увеличилась на 145 млрд. руб., и, вероятнее всего, эта тенденция сохранилась в сентябре. И если еще до какого-то момента оставалась надежда на то, что банки будут вынуждены бюджету эти деньги вернуть до конца года (продав валюту), то наблюдающаяся в последние две недели практика Минфина рефинансировать истекающие депозиты новыми (со сроками погашения уже в 2012 году) ставят крест на каких-либо ожиданиях ближайшего прекращения практики накачки ликвидности. Мотивы Минфина ясны: ведь проценты по этим депозитам, которые готовы платить банки, за эти два месяца выросли с 4,3 до 7,4%, а риски возможного невозврата кредитов будет покрывать Банк России. При этом впервые с конца предыдущей волны кризиса объем ликвидных средств коммерческих банков на рублевых счетах в Банке России стал меньше объема средств, предоставленных Минфином и Банком России, т.е. собственная ликвидность банков активно переводится на валютные счета.

Объем рублевой ликвидности коммерческих банков на счетах в Банке России и объем заимствований коммерческих банков, млрд. руб.

Источник:

Банк России, расчеты Центра развития.

Динамика основных денежных агрегатов (прирост к соответствующему месяцу предыдущего года), в %

Источник:

Банк России, расчеты Центра развития.

В этих условиях резкое снижение показателя прироста широкой денежной базы к соответствующему месяцу прошлого года неудивительно. Заметим, что традиционно снижение темпов роста широкой денежной базы является опережающим показателем к торможению темпов роста кредитования, поэтому мы не удивимся, если в скором времени темпы кредитования затормозятся или вовсе пойдут вниз уже в течение следующего квартала. Дефицит рублей ощущается и на межбанковском рынке: спрэд ставок MosPrime к депозитам Банка России вырос до 1–1,5 п.п. против привычных 0,5 п.п.

Динамика процентных ставок денежного рынка, в %

Источники: Банк России.

В условиях активной монетарной политики, осуществляемой Минфином, Банк России не проводил за прошедший квартал (увеличение ставок депозитов на 25 б.п. не в счет) активных действий, оставаясь наблюдателем. Активным или пассивным (т. е. проводит свои «интервенции» Минфин с ведома Банка России или нет) – достоверно неизвестно.

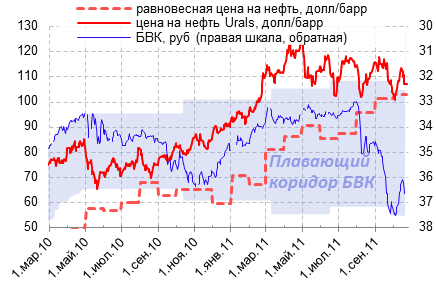

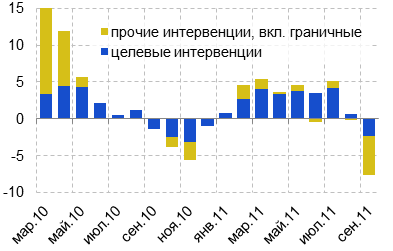

Даже во время девальвации рубля Банк России сохранял спокойствие, проведя значительные интервенции только в конце сентября – начале октября, когда курс бивалютной корзины превысил верхнюю границу плавающего коридора (37,15 руб./БВК) на 36 копеек, но при этом потратил сразу 12 млрд. долл., что в 3 раза больше установленного «тарифа» (600 млн. долл./5 копеек). Вообще надо признать, что инструмент целевых интервенций с марта 2010 года (когда он был введен) используется очень активно и практически вытеснил другие виды интервенций Банком России. Так, из графика видно, что с февраля по июль Банк России откровенно сдерживал укрепление рубля, причем внутри плавающего интервала.

Динамика

стоимости бивалютной корзины и

цен на нефть Urals

Примечание.

Равновесная цена на нефть –

расчётная цена на нефть, при которой достигается нулевое значение

сальдо счёта текущих операций (сезонно сглаженного).

Источники:

Банк России, Reuters, расчеты Центра развития.

Объёмы интервенций Банка России, млрд. долл.

Источники:

Банк России, расчеты Центра развития.

Динамика реального эффективного курса рубля и реального курса рубля к валютам стран–основных торговых партнеров России (дек.2006=100), в %

Источник:

Банк России, расчеты Центра развития.

Впрочем, хладнокровие Банка России во время девальвации рубля, а также его стремление удержать рубль летом от укрепления – вполне объяснимы. Многие независимые эксперты и представители Минэкономразвития неоднократно заявляли, что рубль переоценен, а укрепление рубля в реальном выражении сдерживает экономический рост. Молчаливое согласие Банка России на девальвацию на время (?) решило эту проблему: так, показатель реального эффективного валютного курса вернулся на рубежи начала 2010-х годов. Это позволило частично отыграть произошедшие ранее девальвации в Украине и Беларуси, а по сравнению с рядом стран, которые испытывают укрепление национальной валюты (Китай, Япония), и вовсе вернуться к торговым условиям 2009 года.

Инфляция

За продовольственной дефляцией скрывается 7%-ный рост

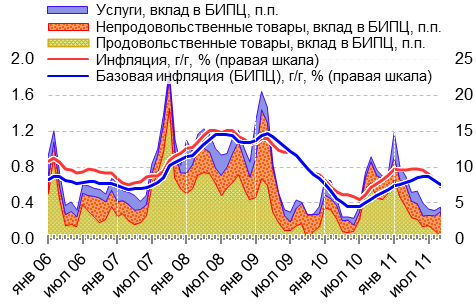

Динамика инфляции в течение последних месяцев отчётливо даёт понять, что продовольствие продолжает играть первую скрипку в определении инфляционных ожиданий в экономике. Однако не стоит однобоко смотреть на отсутствие роста цен в летом, которое всего лишь является следствием сезонной корректировки цен на продовольствие (особенно если учесть высокую базу засушливого 2010 года), а также снижения мировых продовольственных цен.

Динамика

ИПЦ и БИПЦ, вклад различных компонент

в рост БИПЦ

Примечание:

все значения на правой шкале (год к году) с относительно небольшой

погрешностью соответствуют значениям на левой шкале (м/м),

приведённым в годовое представление.

Источник:

Росстат, расчеты Центра развития.

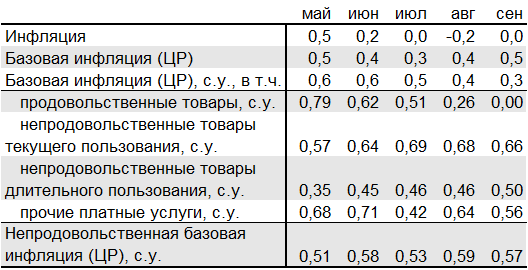

Так, в сентябре базовая инфляция (БИПЦ)5 вырвалась из диапазона 0,31–0,38% и составила 0,48%. При этом снятие сезонности показывает, что темпы роста цен всё же стабильно снижаются: 0,32% в сентябре против 0,63% в мае. Однако источник этого снижения опять же по сути один – продовольствие, темпы роста цен на которое за этот же период опустились с 0,79% до 0,0% (как компенсация неурожайного 2010 года). В то же время непродовольственная базовая инфляция держится на уровне 7% в годовом выражении и пока не демонстрирует признаков снижения или роста.

Динамика ИПЦ, базовой инфляции и её составляющих (приросты к предыдущему месяцу), в %

Источник:

Росстат, расчеты Центра развития.

Таким образом, сама по себе динамика компонент ИПЦ вовсе не указывает на ускорение инфляционных процессов. Более того, мы ожидаем продолжения удешевления в таких продовольственных сегментах, как овощи, крупы, продукция из зерновых, сахар. Напротив, ускоряющее воздействие на инфляцию (и прежде всего – в сегменте непродовольственных товаров) в октябре-ноябре окажет ослабление рубля по отношению к доллару, составившее с конца июля примерно 16%. Правда, пока что остаётся непонятным, сможет ли этот фактор сломать сопротивление ограниченного спроса со стороны населения. Если не сможет, то годовая инфляция, по нашим оценкам, составит до 6,5%, а в противном случае –7,0%.

Что до перспектив инфляции в следующем, 2012 году, то безусловно некоторое позитивное влияние окажет установленное правительством снижение темпов индексации тарифов естественных монополий (по сравнению с ранее запланированными), а также перенос срока повышения тарифов с января на июль. В результате, по нашим оценкам, вклад тарифов на коммунальные услуги для населения в инфляцию по сравнению с 2011 годом снизится на 0,1 п.п.: с 0,8 до 0,7 п.п. Вдобавок, экономика всё первое полугодие будет жить на льготных условиях. Однако предпосылки прогноза Минэкономразвития на 2012–2014 г. говорят, что «волшебный» 2012 год окажется единственным в своём роде и в последующем 2013 году (а может, и в том же 2012–ом, чуть погодя после президентских выборов) произойдёт как минимум возврат к прежней практике индексации тарифов, а того и гляди власти решат наверстать упущенное. Если же наши опасения окажутся ложными, то нововведение властей принесёт существенные финансовые проблемы производителям электроэнергии, которые будут вынуждены мириться с заведомо опережающими темпами роста цен на газ (по 15% в год в 2012–2014 гг.), являющегося основным сырьём для генерации электроэнергии.

Федеральный бюджет

Доходы

федерального бюджета

выше ожидаемых

Доходы федерального бюджета за январь–август 2011 г. возросли на 36,2% по сравнению с доходами за аналогичный период 2010 года, составив 21,8% ВВП (против 18,6% годом ранее).

Исполнение федерального бюджета, в % ВВП

Источник:

Минфин, расчеты Центра развития.

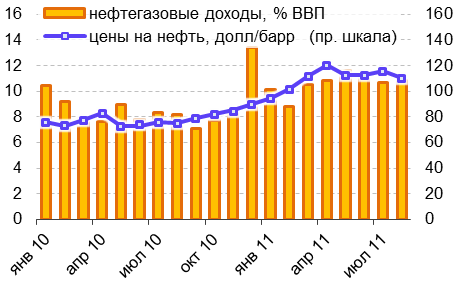

Цена нефти и нефтегазовые доходы федерального бюджета

Источник:

Минфин, оценка Центра развития.

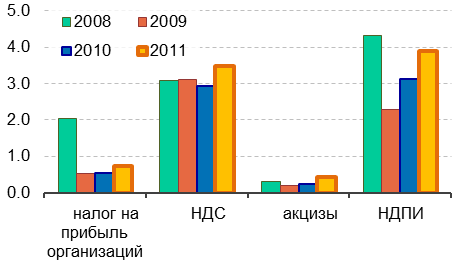

Налоговые доходы федерального

бюджета

за январь-август 2011 года, в % ВВП

Источник:

ФНС, расчеты Центра развития.

Годовой план по доходам выполнен на 70,1%. Исходя из исторического соотношения полугодовых и годовых доходов, мы ожидаем, что доходы федерального бюджета в 2011 г. составят 11320 млрд. руб., или 21,2% ВВП (против 19,3%, предусмотренных в бюджете на 2011 г.). Существенное превышение уровня доходов связано главным образом с ростом нефтегазовых доходов и налогов на импорт. Рост нефтегазовых доходов обусловлен существенно более высокими ценами на нефть по сравнению с заложенными в бюджет (за первые восемь месяцев текущего года средняя цена на нефть равнялась 109,5 долл./барр. против 75 долл./барр. по плану).

По нашей оценке, за счет быстрого роста импорта федеральный бюджет в 2011 г. получит около 400 млрд. дополнительных доходов.

Расходы федерального бюджета осуществлялись неравномерно

За первые восемь месяцев расходы федерального бюджета составили всего 58,6% от бюджетных назначений. ПО сравнению с 2010 г. равномерность исполнения бюджета по расходам практически не изменилась. В целом на 2011 г. мы ожидаем исполнения федерального бюджета по расходам в намеченном на год объеме 11022,5 млрд. руб.

Бюджетный дефицит

За первые восемь месяцев 2011 г. бюджетный профицит составил 759 млрд. руб., или 2,3% ВВП. В соответствии с нашим прогнозом доходов и расходов федерального бюджета на 2011 г., профицит федерального бюджета в 2011 г. может составить 297 млрд. руб., или 0,6% ВВП.

Отметим, что сохранение текущего уровня цен на нефть в 2012–2014 гг. при уровне расходов, заложенных в плановом бюджете на 2012–2014 гг., не позволит исполнять бюджет с профицитом. Для профицитного исполнения бюджета в 2012 году цена на нефть должна составлять 115–116 долл./барр.

Банковская система

Снижение уровня ликвидности

В третьем квартале получила продолжение тенденция ухудшения ситуации с ликвидностью. В отличие от предшествующего периода, когда наблюдалось существенное увеличение количества банков, уровень ликвидности которых можно признать недостаточным, в третьем квартале текущего года ниже нормального уровня опустилась и ликвидность в целом по всей банковской системе. Индикатором такого уровня может выступать показатель отношения требований системы к Банку России к её обязательствам.

Отношение требований банковской системы к Банку России (без ФОРа) к её обязательствам, в %

Источник:

банковская отчетность, расчеты Центра развития.

Значение этого показателя в июле опустилось ниже нижней границы оптимального диапазона и составило 3,3%. Отметим, что такое снижение произошло впервые с июля 2008 г.

Подобная динамика явилась следствием, во-первых, продолжающегося оттока капитала, а во-вторых, неравномерности в расходовании средств федерального бюджета. Пытаясь исправить сложившуюся ситуацию, Минфин России увеличил предложение средств банкам на депозитных аукционах. Мы ожидаем, что бюджетные расходы, которые резко вырастают к концу года, должны поспособствовать некоторому улучшению ситуации с ликвидностью у более широкого круга банков.

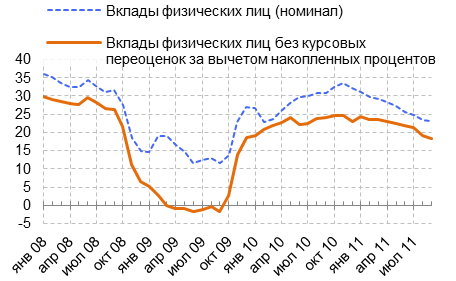

Снижение сберегательной активности населения

С начала 2011 г. началась, а во втором его квартале окрепла тенденция на снижение темпов прироста вкладов населения. Так, если на протяжении предыдущего года прирост вкладов физлиц в банках год к году находился на уровне 23–25%, то в конце весны текущего эти темпы роста опустились ниже 22%, а к осени замедлились почти до 18%.

Динамика вкладов физических лиц (прирост год к году), в %

Источник:

банковская отчетность, расчеты Центра развития.

Этому способствовали такие факторы, как снижающиеся ставки по депозитам, рост кредитования физлиц со стороны банков, а также низкие темпы роста доходов населения.

Несмотря на отмеченную тенденцию, роль средств населения как источника формирования пассивов банковской системы остаётся высокой. Так, по состоянию на 1 сентября доля депозитов физлиц в обязательствах системы (без учёта средств Банка России) составляла 41,2%, что почти на 9 п.п. превышает значение трёхлетней давности.

При этом отметим, что номинальные темпы роста депозитов пока ещё находятся на уровне 23% год к году, и, в случае существенного повышения банками ставок привлечения, по итогам года могут удержаться на уровне 22%.

Наши Цифры. Результаты прогноза

Таблица 1. Основные макропоказатели (все три сценария)

* Расчитывается по значению курса руб./долл. на конец года; ** с учетом переоценки резервов.

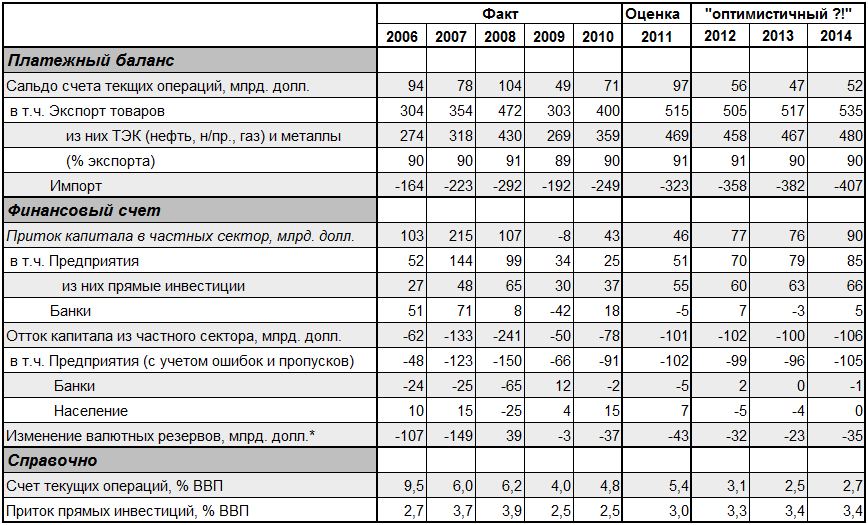

Таблица 2. Платёжный баланс (сценарий «Оптимистичный?!»)

* Без переоценки резервов.

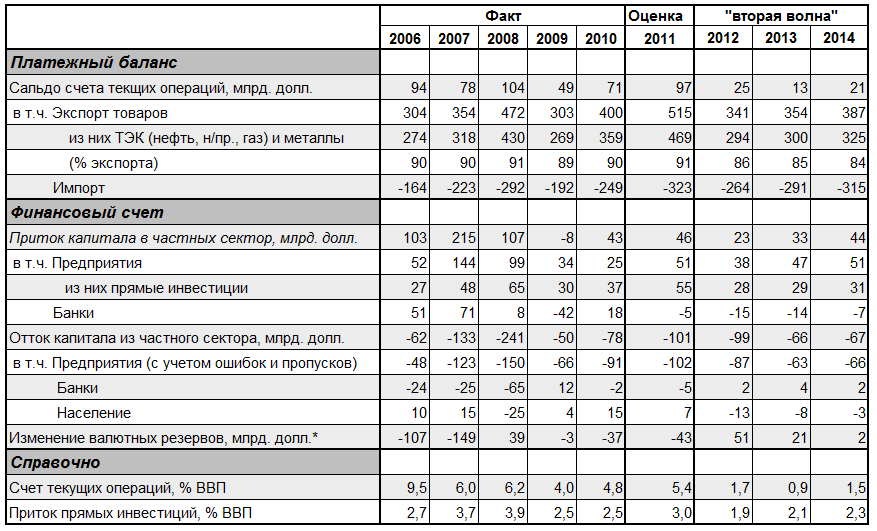

Таблица 3. Платёжный баланс (сценарий «Вторая волна»)

* Без переоценки резервов.

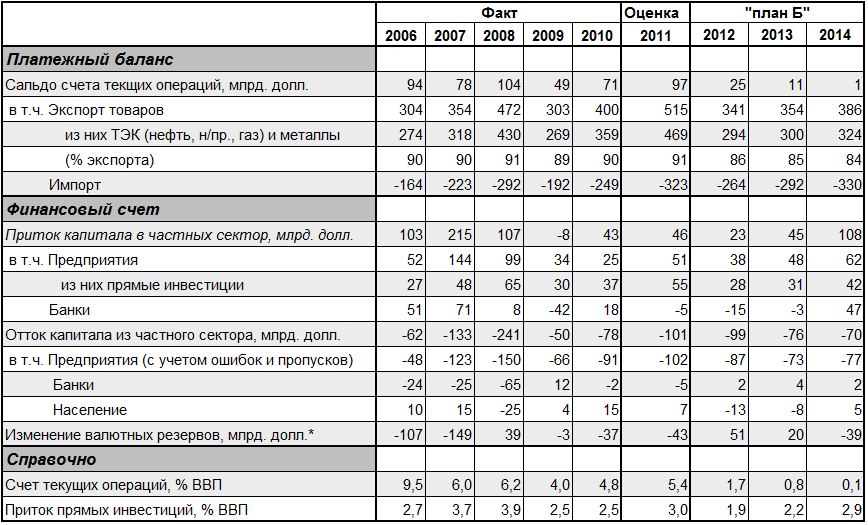

Таблица 4. Платёжный баланс (сценарий «План Б»)

* Без переоценки резервов.

Таблица 5. Банковский сектор (сценарий «Оптимистичный?!»)

Таблица 6. Банковский сектор (сценарий «Вторая волна»)

Таблица 7. Банковский сектор (сценарий «План Б»)

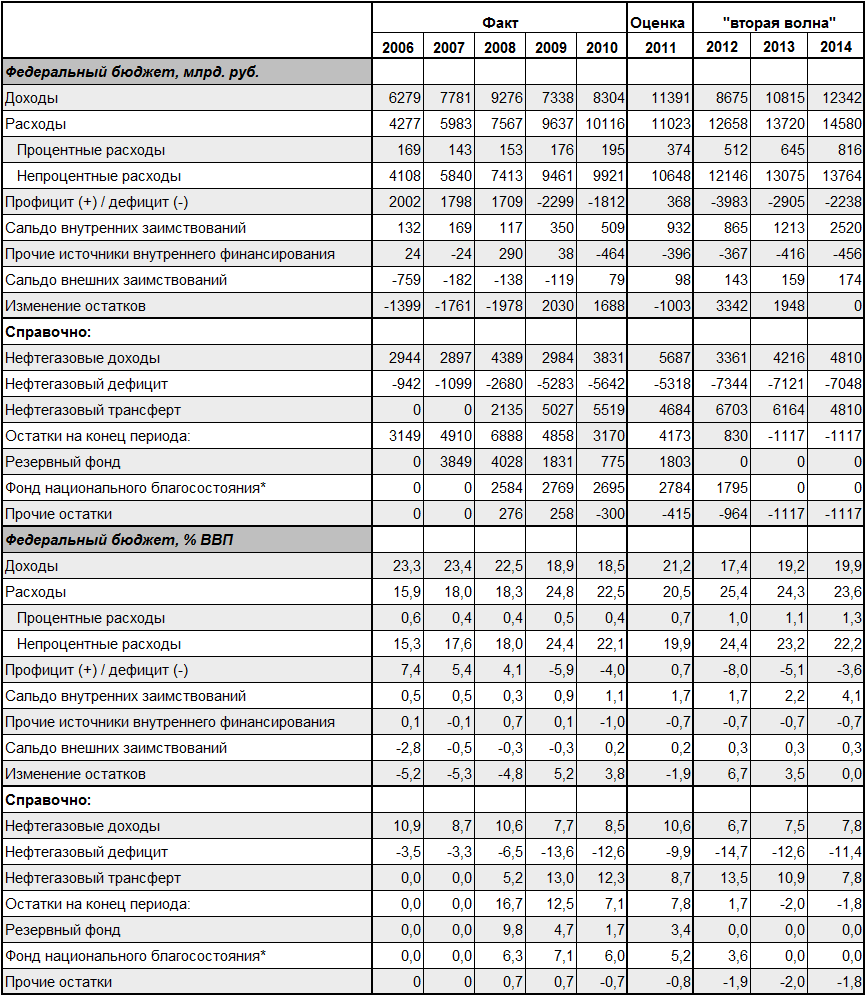

Таблица 8. Федеральный бюджет (сценарий «Оптимистичный?!»)

* Без учета инвестиционного дохода.

Таблица 9. Федеральный бюджет (сценарий «Вторая волна»)

* Без учета инвестиционного дохода.

Таблица 10. Федеральный бюджет (сценарий «План Б»)

* Без учета инвестиционного дохода.

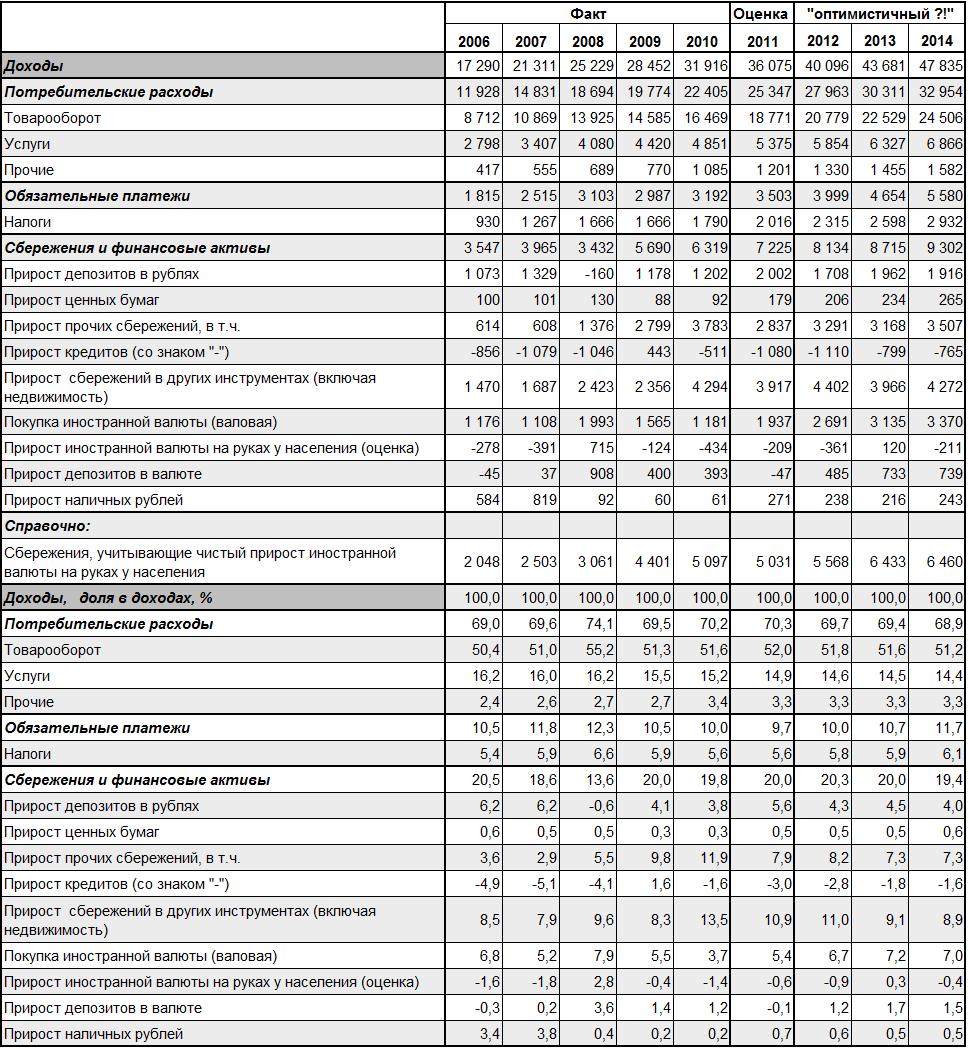

Таблица 11. Население (сценарий «Оптимистичный?!»)

Таблица 12. Население (сценарий «Вторая волна»)

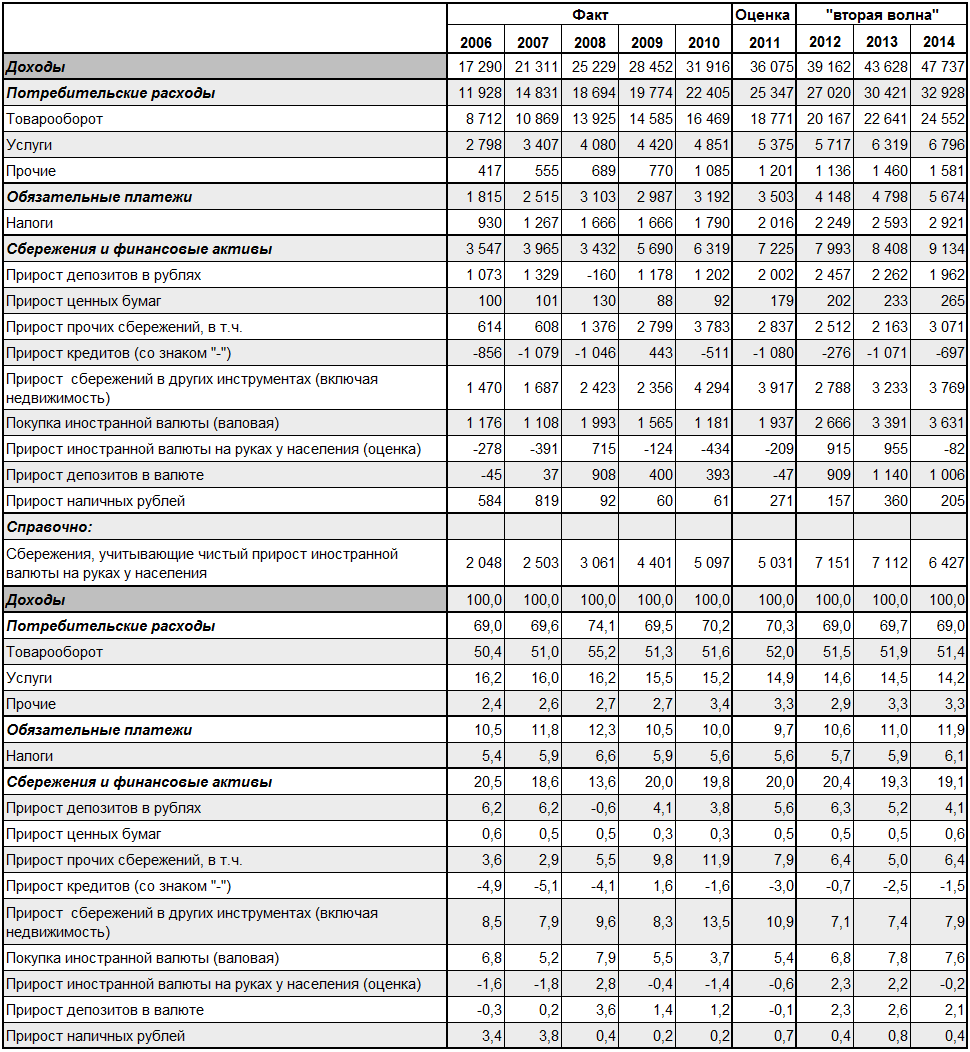

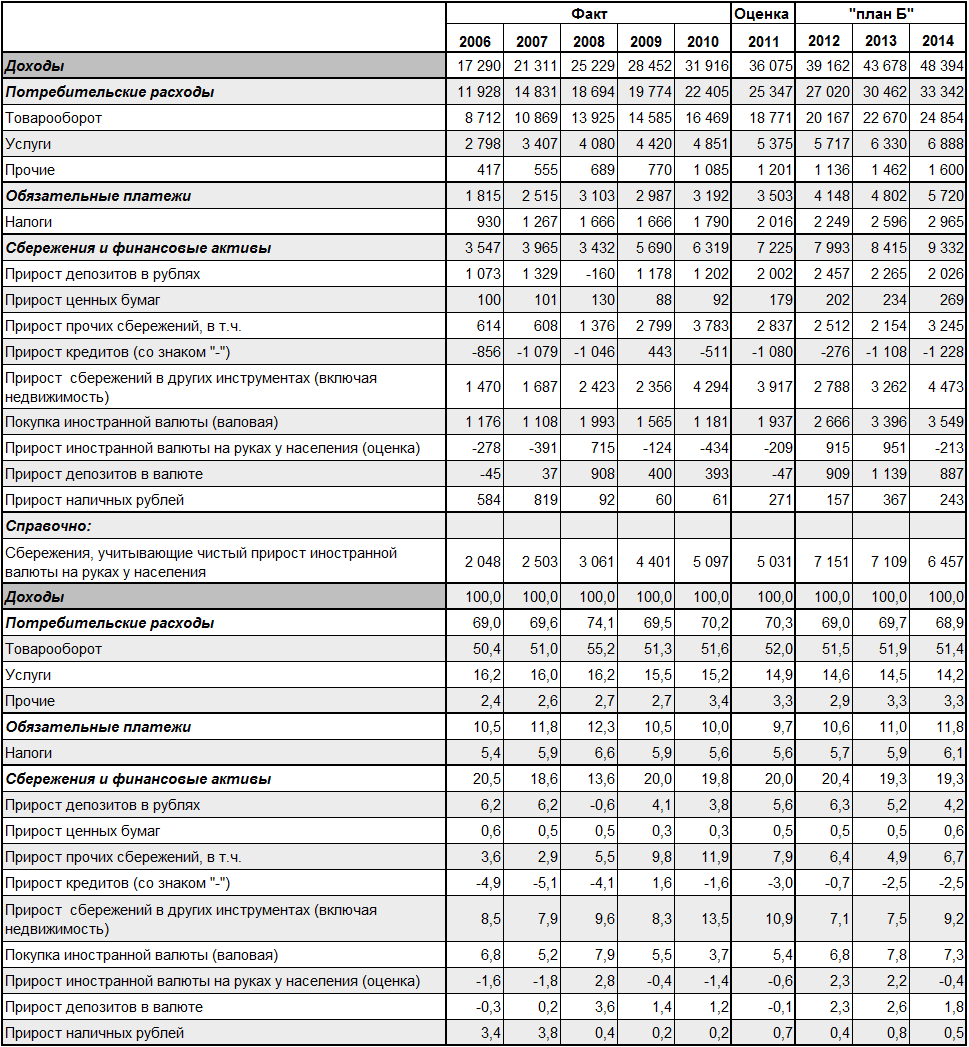

Таблица 13. Население (сценарий «План Б»)

НЭП подготовили:

Акиндинова Наталья, Авдеева Дарья, Алексашенко Сергей, Балашова Елен, Волков Михаил, Кондрашов Николай, Миронов Валерий, Мирошниченко Дмитрий, Петроневич Максим, Пухов Сергей, Смирнов Сергей, Чернявский Андрей.

Исследование осуществлено в рамках программы фундаментальных исследований НИУ ВШЭ в 2011 году

Вся информация, представленная в Выпуске, базируется на данных официальных органов и расчетах Института «Центр развития» НИУ «Высшая школа экономики». При использовании, частичном или полном, материалов, изложенных в настоящем Выпуске, необходимо указывать ссылку на Институт «Центр развития» НИУ ВШЭ.

1. После роста на 2,3% по итогам четвертого квартала прошлого года темпы роста ВВП США замедлились до 0,4% в первом квартале 2011 г.

2. См. Smirnov, Sergey V. Discerning ‘Turning Points’ with Cyclical Indicators: A few Lessons from ‘Real Time’ Monitoring the 2008–2009 Recession // National Research University “Higher School of Economics”. Moscow, 2011

3. Рассчитанная как отношение сальдированного финансового результата к стоимости отгруженной продукции.

<5>4. Майская рекордная прибыль (833 млрд. руб.) во многом объясняется внереализационными доходами в оптовой торговле сырой нефтью, полученными одной из ведущих нефтяных компаний (почти 25% от сальдированной прибыли экономики), что, по сути, не имело отношения к результатам производственной деятельности предприятий в мае текущего года.5. В базовой инфляции по методологии Центра развития НИУ ВШЭ не учитывается изменение цен: из числа продовольственных товаров – на плодоовощную продукцию и яйца; из числа непродовольственных товаров – на бензин, меховые изделия; из числа услуг – на услуги ж/д транспорта, ЖКХ, дошкольного воспитания, образовательные и санаторно-оздоровительные.